遺留分・遺留分侵害額請求

遺言によって、自分の相続分が大きく削られてしまった!

・仲の悪い兄が、母に取り入って自分に有利な遺言を作成してしまい、自分の相続できる遺産が無くなってしまった。

・母の遺言により、生前お世話になっていた団体に遺産を全て遺贈することになってしまう。

被相続人は、遺言という制度を通じ、自分の財産を誰に渡すかということを自由に決めることができます。一方で、法定相続人は、自らが「これだけ遺産を相続できるだろう」という想定とは裏腹に、思わぬ相手に遺産が渡ってしまうことで、上記のように本来もらえるはずだった遺産を得られないという事態が起こり得ます。その際、不利益を被る相続人は、「遺留分」というものを請求できる可能性があります。

以下では、相続人に与えられる権利である「遺留分」について説明いたします。

見出し一覧

1.遺留分とは?

2.遺留分の意義

3.遺留分が与えられる対象~誰が請求できるの?~

4.遺留分の割合について

5.遺留分侵害額請求権の”時効”について

6.基礎遺産額の計算について~遺産総額は何円?~

7.請求できる遺留分侵害額の具体的な計算方法~具体例を添えて~

8.誰に請求するか?~遺留分侵害額の負担順序について~

9.直近の法改正について

10.まとめ

遺留分とは?

遺留分とは、兄弟姉妹を除く法定相続人に対し法律上確保されている、最低限度の相続財産を得る権利を指します。民法においては、法第1042条~第1049条にかけて規定されています。

遺留分を請求する権利は「遺留分侵害額請求権」と称されています。なお、現在の名称は、2019年7月1日に施行された相続法の改正に伴っており、以前は「遺留分減殺請求権」と称されていました。

遺留分の意義

本来被相続人は、誰にどの遺産をどの程度相続させるかということを、遺言を通じて自由に決定できます。しかし、相続人にとっては、遺産を得るということは自身のこれからの生活を保障する重要なピースになり得ます。

そこで、被相続人が遺産の行方を自由に決定できる一方で、相続人の最低限度の生活を保障するため、その決定権に一定の制約が設けられたというかたちになります。これが、遺留分の存在意義といえるでしょう。

遺留分が与えられる対象~誰が請求できるの?~

遺留分は、兄弟姉妹を除く法定相続人に認められています。なお、法定相続順位に則って現に法定相続権がある場合のみに限られています。

なぜ、兄弟姉妹には遺留分が認められていないのでしょうか。それは、主に下記の3つの理由にあるとされています。

1.被相続人からは相続的に1番遠い地位であるから

あくまで、相続法的に考えた時に、兄弟姉妹は第3順位であり、その関係は1番遠いと言えます。

2.兄弟姉妹には代襲相続があるから

そもそも、遺留分が問題となるケースは、遺言により、特定の相続人が法定相続分を超える財産を相続したり、相続人ではない者が遺産を相続した場合となります。兄弟姉妹には代襲相続の制度があり、すでに死亡するなどして兄弟姉妹が相続権を失っている場合には、その相続権は甥や姪に引き継がれることになります。仮に兄弟姉妹に遺留分が認められるとすると、代襲相続が発生した場合には、甥や姪が遺留分を行使することになります。しかし、遺言の意義というのは、被相続人が生計を共にした者や、近しい人物または法人などに財産を遺そうとする”遺志”にありますから、それを被相続人からは遠い関係にある甥や姪が遺留分の行使によって否定するというのは如何なものか?という考えがある訳です。

3.兄弟姉妹が生計を共にする可能性の低さ

遺留分の意義は、すでに説明したように相続人自身の生活が保障されるべきであるという点にあります。その保障とは、生計を共にしていたり、はたまた父母が老後の生活において息子や娘を頼ったりすることが想定されるでしょう。そのような想定においては、兄弟姉妹が生計をともにするという可能性が限りなく低いと考えられており、これもひとつの理由とされています。

遺留分の割合について

遺留分の割合は、民法第1042条において規定されています。

第1042条

1.兄弟姉妹以外の相続人は、遺留分として、次条第1項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

2.相続人が数人ある場合には、前号各号に定める割合は、これらに第900条及び第901条の規定により算定したその各自の相続分を乗じた割合とする。

(民法第1042条条文より)

つまり、相続人が被相続人の直系尊属(被相続人の父母やそれ以上の者たち)のみが相続人になる場合には、遺留分は全体の3分の1であり、それ以外のパターンでは全体の2分の1ということになります。そして、相続人が複数人いる時には、全体の3分の1や2分の1をさらに法定相続分で分割するということになります。

遺留分侵害額請求権の”時効”について

遺留分というのは、あくまで対象の法定相続人に与えられた”権利”ですので、行使しない限り得ることはできません。そして、行使にも期限(時効)があるという点に注意しましょう。

時効その1:相続開始及び遺留分の侵害があったことを知ってから1年

相続開始はもちろん、相続によって「自分の遺留分が侵害されている」という事実を知ることが重要です。単に、「生前贈与や遺言による贈与(遺贈)があった」という事実を知るだけでは起算点となりません。

時効その2:相続開始から10年

遺留分侵害の事実は知らなかったとしても、相続開始から10年が経過した場合、同様に時効となってしまいます。

時効その3:遺留分侵害額請求権を行使できると知ってから5年、または行使できる時から10年

この規定は、2019年7月1日から施行された改正相続法により、遺留分の権利が対物返還から金銭債権へと変わったことに拠ります(後述します)。これに伴い、遺留分侵害額請求権は金銭債権へとなったことから、民法第166条の規定が適用されます。ただし、この時効は上記の時効その1及びその2とかなり重複しますので、遺留分侵害額請求においてはさほど重要ではないかと思われます。

算定元の金額について~遺産総額は何円?~

遺留分の計算を始めるためには、その計算元となる遺産の総額を算出しなければなりません。その遺産の総額(基礎遺産額)がどのように決まるかというと、下記の手順によります。

①相続開始時に被相続人が所有していた積極財産の額の合計を出し

②そこに被相続人が贈与(生前贈与及び遺贈)した額を加え

③消極財産(すなわち借金などの債務)を引いたもの

まず、①についてですが、同じ相続に関わる相続人(共同相続人)であれば全て同額です。この点については、共同相続人の相続財産の維持及び増加のための貢献(いわゆる寄与分)は考慮されません。

次に、②について、被相続人の贈与額が加えられますが、これは、

・相続開始前1年以内に行われた贈与

・当事者同士が遺留分を侵害すると知りながら行われた贈与または遺産の有償処分

・相続開始前10年以内に行われた特別受益としての贈与

が該当します。普通の贈与と特別受益としての贈与の違いは、贈与の対象者(受贈者)が相続人か相続人でないかにより、一部の共同相続人が被相続人の生前に贈与を受けた場合に特別受益と称します。

まず、相続人以外への贈与であれば、相続開始前1年以内に行われたものしか対象にできません。しかも、特に不動産の譲渡等である場合ですが、契約の締結日が1年以内でなくてはならず、履行日ではない点に注意しましょう。なお、1年以内でなくとも、当事者同士が相続人の遺留分を侵害すると知りながら行われた贈与等については、期間を問わず全て算入されます。

特別受益としての贈与については、2019年7月1日の改正法施行により、相続開始前10年以内に行われたものに制限されるようになりました。改正前は被相続人の生前に行われた特別受益の全てが算入の対象であり、そのことが度々問題視されていました。

なお、特別受益としての贈与の算入期間に制限が設けられているのは、現状遺留分の計算時のみです。相続分の持戻し計算時には、原則被相続人の生前に行われた贈与による特別受益の全てが対象となりますのでご注意ください。

請求できる遺留分侵害額の具体的な計算方法~具体例を添えて~

ここまでで、相続人1人あたりの遺留分の割合、そして遺留分の計算のための基礎遺産額の算定方法について説明をさせていただきましたが、さらに、個別の相続事情に合わせて金額を調整し、遺留分侵害額を算出しなければなりません。

具体的には各々の遺留分をもとに、

①遺留分権利者に特別受益がある場合にはその額を引き

②さらに、遺留分権利者が相続する遺産の額を引き

③最後に、相続債務(被相続人の借金など)を相続する場合にはその額を足す

ことで、実際にどれだけの金額を遺留分侵害額請求権として請求できるのかが分かります。すでに得ている特別受益の額や相続財産の額が、遺留分を上回る(マイナスになる)場合には、遺留分を請求することはできなくなります。

具体的な例を用いて考えてみましょう。

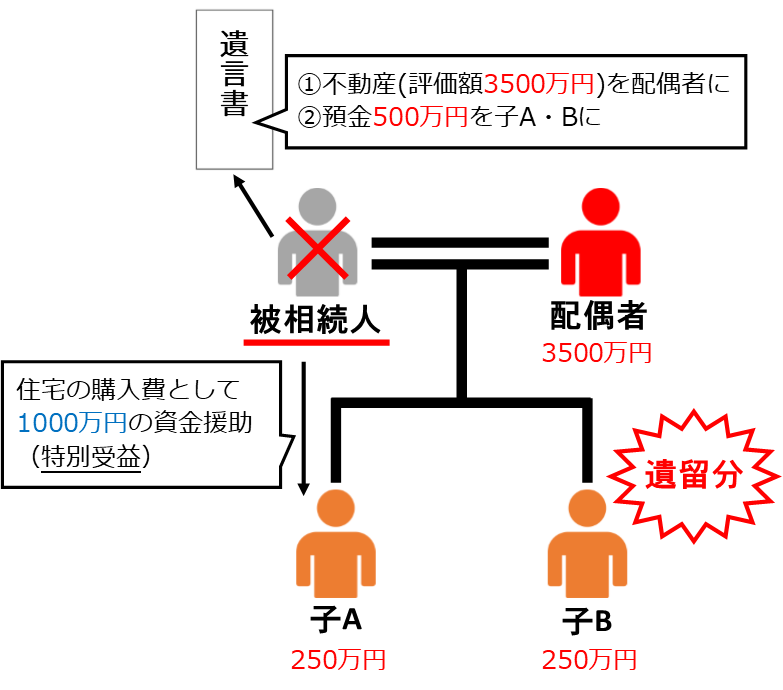

とある人物が亡くなり(被相続人)、その配偶者と子2人(それぞれA、B)が相続人となりました。被相続人は、遺言を作成しており、その内容は、

1.不動産(評価額3500万円相当)を全て配偶者に与え

2.預金500万円を子A・Bで均等に分けるようにする

というものでした。しかし、子Aは、自分の住宅を購入する資金として、被相続人の生前に1000万円の援助をもらっていました。一方で、特別な援助などもなく、相続財産も少ないと感じた子Bは、遺留分の請求を考えたのです。

ステップ1:基礎遺産額の算定

前述の通り、基礎遺産額は、

①相続開始時に被相続人が所有していた積極財産の額の合計を出し

②そこに被相続人が贈与(生前贈与及び遺贈)した額を加え

③消極財産(すなわち借金などの債務)を引く

ことで算定できます。

①について→3500万円(不動産)+500万円(預金)=4000万円(積極財産の合計)

②について→4000万円+1000万円(子Aへの資金援助)=5000万円

③について→このケースでは該当が無いため、5000万円のまま

となり、基礎遺産額は5000万円と算定ができました。

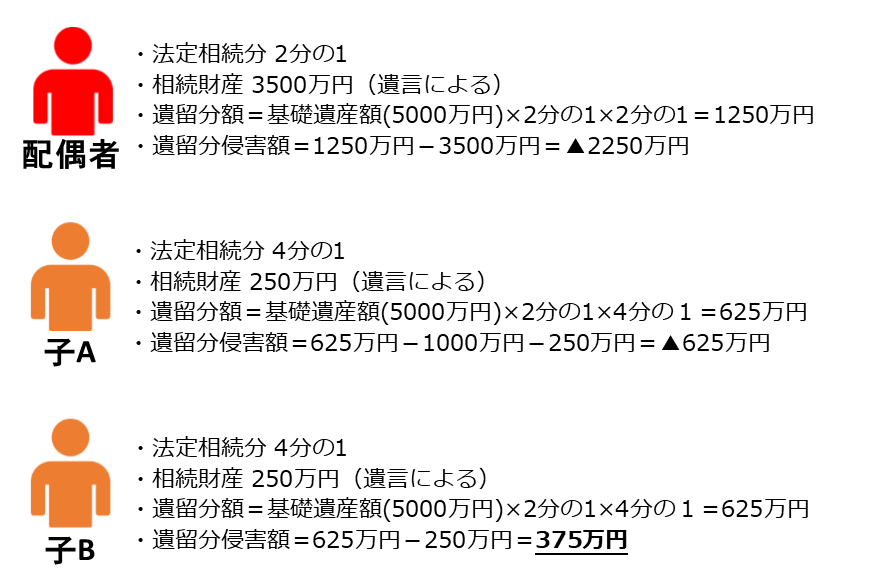

ステップ2:法に基づく遺留分の算定

こちらも説明済みですが、基礎遺産額を、

①民法規定の割合に基づき全体遺留分を算出し

②相続人が複数人いる場合には、法定相続割合で分割する

ことで算定できます。

①について→5000万円×2分の1(直系尊属のみが相続人の場合以外は2分の1)=2500万円(全体遺留分)

②について→法定相続分は、配偶者が2分の1、子はそれぞれ4分の1であるから、

配偶者…2500万円×2分の1=1250万円

子A・B…2500万円×4分の1=625万円

となり、遺留分の額が算定できました。

ステップ3:実際の相続額や特別受益の額などの控除・加算

ここから、相続人個人の事情に合わせて調整をすることになります。前述しましたが、

①遺留分権利者に特別受益がある場合にはその額を引き

②さらに、遺留分権利者それぞれが相続する遺産の額を引き

③最後に、相続債務(被相続人の借金など)を相続する場合にはその額を足す

ということを行います。

①については、子Aは、被相続人の生前、自宅の購入費として1000万円の資金援助があり、これが特別受益に該当しますので、

625万円-1000万円=▲375万円(子Aの遺留分侵害額)

となります。この時点で、子Aの遺留分侵害額はマイナスに転じてしまいました。なお、他2名については特にありませんのでこのままです。

②については、実際に相続する遺産の額を引きます。

配偶者は、評価額にして3500万円相当の不動産を相続しますので、

1250万円-3500万円=▲2250万円(配偶者の遺留分侵害額)

となり、配偶者もマイナスに転じてしまいました。

一方、子Bは、被相続人の預金250万円を相続しますので、

625万円-250万円=375万円(子Bの遺留分侵害額)

となり、よって子Bは375万円の遺留分侵害額請求権を行使できることになります。なお、③については、本例は相続債務はありませんので適用されません。

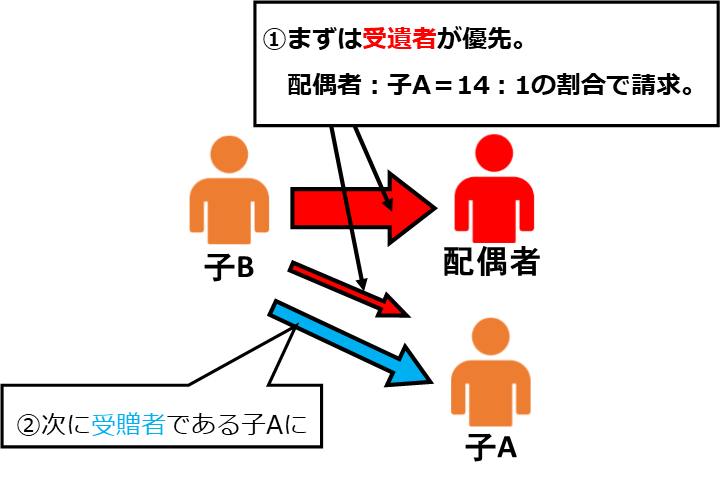

誰に請求するか?~遺留分侵害額の負担順序について~

さて、上記の例をそのまま利用しますが、子Bが実際に375万円の遺留分侵害額を請求するにあたり、誰に請求し、そして誰が負担するのでしょうか。

この点については、民法第1047条第1項により、負担の順序が規定されています。

第1047条

受遺者又は受贈者は、次の各号の定めるところに従い、遺贈(特定財産承継遺言による財産の承継又は相続分の指定による遺産の取得を含む。以下この章において同じ。)又は贈与(遺留分を算定するための財産の価額に算入されるものに限る。以下この章において同じ。)の目的の価額(受遺者又は受贈者が相続人である場合にあっては、当該価額から第千四十二条の規定による遺留分として当該相続人が受けるべき額を控除した額)を限度として、遺留分侵害額を負担する。

一 受遺者と受贈者とがあるときは、受遺者が先に負担する。

二 受遺者が複数あるとき、又は受贈者が複数ある場合においてその贈与が同時にされたものであるときは、受遺者又は受贈者がその目的の価額の割合に応じて負担する。ただし、遺言者がその遺言に別段の意思を表示したときは、その意思に従う。

三 受贈者が複数あるとき(前号に規定する場合を除く。)は、後の贈与に係る受贈者から順次前の贈与に係る受贈者が負担する。

(民法第1047条第1項より)

上記にて規定されている負担の順序を要約すると以下の通りです。

①まず受遺者(遺産を遺贈された者)が負担し、不足する場合には受贈者(財産の贈与を受けた者)が負担する。

②受遺者が複数いる場合には、受遺者に応じた割合を負担する。

③生前贈与の受贈者が複数いる場合には、時期の新しい生前贈与の受贈者から順に負担する。

「受遺者」とは遺言に基づき遺産を相続した者、「受贈者」とは贈与により遺産(財産)を受け取った者を指します。上記の例について当てはめると、配偶者と子Aそれぞれが受遺者のため、双方が遺留分侵害額の負担義務を負います。しかし、負担割合は受遺額の割合に拠ります。例の場合は、配偶者の受遺額が3500万円、子Aの受遺額が250万円なので、3500万:250万=14:1の割合で負担することとなります。前述の計算により子Bの遺留分侵害額は375万円とでていますので、これを14:1に配分すると、配偶者の負担額は350万円、子Aの負担額は25万円となります。

では、遺留分侵害額の負担義務の範囲(配偶者と子Aは、それぞれいくらを限度として子Bに支払う義務を負うのか)はどのようになるでしょうか。

①遺贈または贈与の目的の価額

②ただし、受遺者または受贈者が相続人である場合は、①から各々の遺留分を控除した額

とされています。例えば、配偶者は遺言により評価額3500万円相当の不動産を相続しますが、1250万円の遺留分が保障されていますので、負担の限度額は、

3500万円-1250万円=2250万円

ということになります。仮に、遺留分侵害額がこの限度額を上回る時には、次点の負担義務者である子Aがその義務を負うことになります。

★死因贈与と生前贈与の優先関係

なお、被相続人からの贈与には、実は死因贈与と生前贈与の2種類が存在します。どちらも、贈与者である被相続人と受贈者との間で交わされる契約ですが、死因贈与は、被相続人の死をきっかけとして履行されるものであるのに対し、生前贈与はその名の通り、被相続人の生前に履行される贈与です。この両者の優先関係ですが、死因贈与による受贈者の方が優先して、遺留分侵害額の負担義務を負うことになります。総じて、被相続人の死亡日に近い贈与の順に、遺留分侵害額の負担義務を負うことになります。

★遺留分侵害額の負担順序は、遺言の中で指定できる

原則、遺留分侵害額の負担義務は、上記にて説明した通りの順序となりますが、被相続人は、遺言の中で遺留分侵害額を負担する順番や方法などを指定することができます。この根拠は、前述の民法第1047条第1項第二号にて示されています。ただし、これによって指定できるのは、あくまで受遺者内又は受贈者内での負担順序などの指定のみで、例えば、受贈者が受遺者より先に負担義務を負うような指定はできないと解されています。本ページはあくまでも遺留分についての解説ですが、このような点も鑑みた時に、遺言の作成については細かな点への配慮が必要となります。

直近の法改正について

途中で何度か触れていますが、2019年7月1日より、改正された相続法が施行され、以下の点が変更となりました。

1.遺留分の請求権が金銭債権に

改正前は、遺留分に関する権利を行使した場合、その補償の方法は対物返還が原則でした。

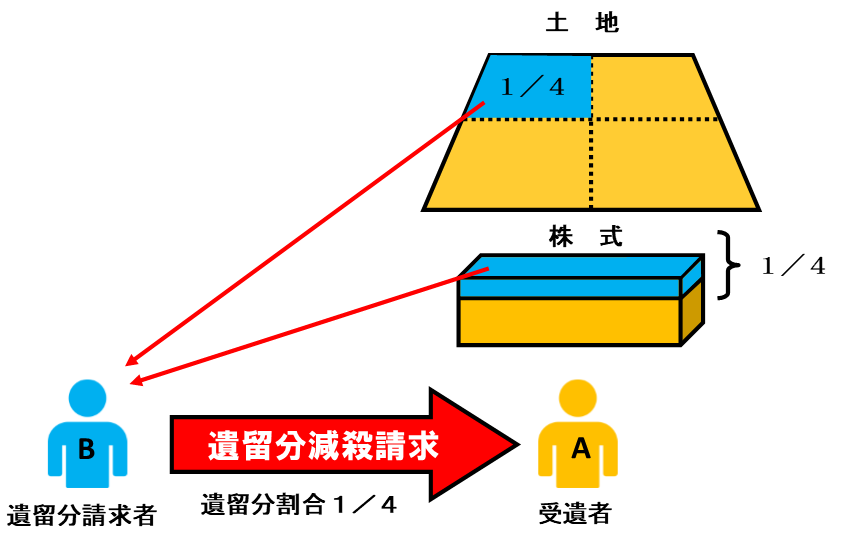

例えば、相続人のAさんが遺言によって不動産や株式を取得し、共同相続人のBさんが遺留分の請求をしたとします。Bさんが遺留分として請求できる割合が基礎遺産額の1/4だと仮定すると、請求によって、Aさんが取得した不動産の1/4がBさんの持ち分に変わるようになります。つまり、Aさんの相続した遺産の全てを、1/4ずつBさんの遺留分として減殺するという仕組みとなっていたのです。

しかしこのような仕組みでは、遺留分の請求によって不動産や株式などの名義が細分化されてしまい、後の手続が複雑化する要因になってしまっていました。

法改正により遺留分の請求権が金銭債権化されたことにより、遺留分を金銭として評価し、具体的にいくら不足しているかを計算し、その金額を請求することが可能になりました。これにより、法定相続分を超えて取得した相続人も、現金でその額を支払えばよいことになりました。

2.遺留分の請求権が「遺留分侵害額請求権」という名称に

従来の遺留分の請求方法が、上記の1のように、法定相続分を超えて財産を取得した相続人の財産を、その項目ごとに減らす(減殺する)という仕組みになっていたことから、改正前は「遺留分減殺請求権」と称されていました。

しかし、金銭債権化されたことにより、相続人の遺留分が具体的にいくら不足しているか(侵害されているか)ということを計算し、その侵害額分を請求するという方法に改正されたことに伴い、「遺留分侵害額請求権」という名称に改正されました。

まとめ

このように、遺留分侵害額の請求には、細かい規定が複雑に絡み合っていますので、おひとりで請求をしようとしても、困難なケースが多いでしょう。また、実際には、基礎遺産額の算定について、お互いに生前贈与があった場合に、それが特別受益に含まれるのか、含まれないのかで争うケースがほとんどです。その場合には、折り合いのつく金額で和解するというようなことも珍しくはありませんので、一概に上記において説明したようなルールで請求ができるとは限りません。

遺留分の請求をお考えの方は、ぜひ、専門家である弁護士への相談をご検討ください。