特別受益

「特別受益」とは、一部の相続人が、被相続人の生前に贈与を受けていたり、遺言によって遺贈を受けたりしていた場合の利益を指します。

例えば、自宅の新築費用として一部援助を受けていたり、遺言において一部の相続人が不動産などを遺贈するように書かれていた場合です。

当然ではあるかもしれませんが、被相続人の財産は、もともと被相続人の持ち物である訳ですから、どのように処分するかは原則被相続人の自由です。それ故、生前に特定の人物に贈与したり、遺言によって遺産の一部を特定の相続人に遺贈したりすることについては全く問題ありません。しかし、一部の相続人のみがそれによって利益を得ているという状況は、他の相続人にとっては公平性を欠いている状況なのでは?と考えられる訳です。

目 次

1.特別受益の問題点

2.特別受益の持戻し

2-1.持戻しの対象となる”特別受益”とは

2-1-1.”婚姻若しくは養子縁組のための贈与”とは?

2-1-2.”生計の資本としての贈与”とは?

2-2.特別受益の範囲~誰に対する?~

2-2-1.被代襲者に対する贈与

2-2-2.代襲者に対する贈与

2-2-3.共同相続人外への贈与や遺贈は持戻しを主張できないが…

2-3.特別受益の範囲~いつまで?~

2-4.「相続させる」旨の遺言と特別受益の関連性

3.持戻し免除の意思表示

3-1.意思表示の方法

3-2.持戻し免除の意思表示の”推定”

4.法改正による影響

5.まとめ

1.特別受益の問題点

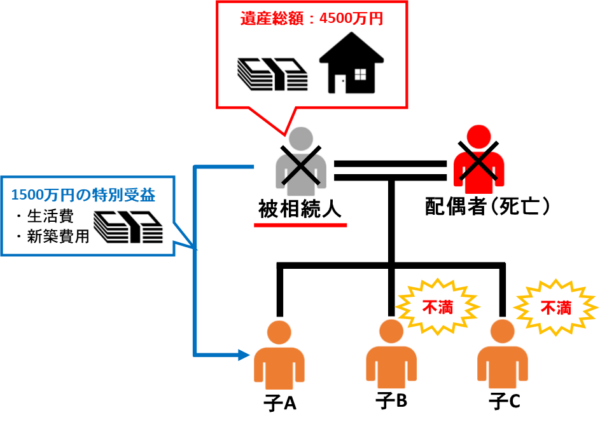

ひとつ例を用意してみましょう。

被相続人の遺産は、不動産や預金など総額4500万円。配偶者はすでに死亡しており、相続人は子A~Cの3人のみです。被相続人は生前、「子どもらで仲良く分けるように」とよく言っていましたが、実は、別に生計を立てている子Aに対し、生活費や住宅の新築費用として合計1500万円の援助をしていたことが分かりました。それを知った子BとCは、子Aだけが1500万円の援助を受けながら、遺産を等分するというのは納得がいかないと考えました。

仮に特別受益分の金額も遺産分割の対象となっていれば、子Bや子Cはもっと多くの遺産を相続できていたはずだからです。

2.特別受益の持戻し

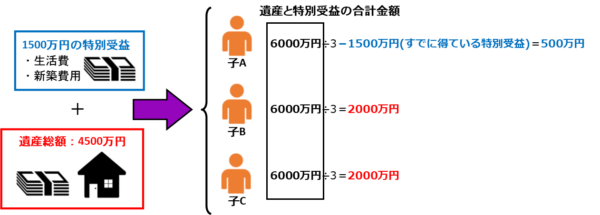

そこで、民法においては、他の相続人が被相続人の生前に贈与を受けたり、遺言により遺贈を受けたりした場合に、その額を含めた額を相続財産の合計とみなすように規定されています。この制度を「特別受益の持戻し」といいいます。その意義は、共同相続人間の公平平等という点にあります。

民法第903条

1.共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、第900条から第902条までの規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

2.遺贈又は贈与の価額が、相続分の価額に等しく、又はこれを超えるときは、受遺者又は受贈者は、その相続分を受けることができない。

(民法第903条条文より)

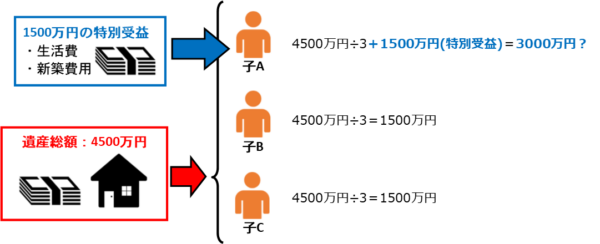

つまり、上記の例に当てはめて考えると、子Aが被相続人の生前に受けた贈与(特別受益)は、相続財産の合計額に含めることができます。なお、特別受益の受益者は、計算された相続分から特別受益の額を差し引いた額しか相続することができません。

よって、特別受益の額が持戻した上で再計算した相続分と等しいか、それを超える場合には、相続分を受けることはできません。

2-1.持戻しの対象となる”特別受益”とは

では、法に従い持ち戻すべき”特別受益”とは、何を指すのでしょうか。

まず、前述の民法第903条第1項条文に、「被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは」と書かれていることから、

①遺贈のあった財産

②婚姻若しくは養子縁組の為若しくは生計の資本としての贈与

という2種類が対象となることになります。

特に難しいのが②になりますが、大切な視点は、その贈与が「『遺産の前渡し』という性質を持つかどうか」という点になります。

2-1-1.”婚姻若しくは養子縁組のための贈与”とは?

持参金、嫁入り道具、支度金など、婚姻または養子縁組にあたって被相続人から相続人に対し贈与があったものは特別受益にあたる可能性がありますが、明確な線引きは無いというのが現状です。一般に、結納金や挙式費用については、親としての扶養義務履行の範囲内として特別受益にはあたらないとされていますが、贈与額・被相続人の資産(遺産)額・他の共同相続人との均衡(特別性、唯一性)などの諸事情を考慮して判断されています。

2-1-2.”生計の資本としての贈与”とは?

被相続人からの贈与の内、生計の基礎として役立つものについて広く含まれますが、ここでも、「遺産の前渡し」にあたるかどうかが判断の鍵となります。例えば、生計を別にする共同相続人対する、住宅(不動産)の購入費援助、事業資金や資産(土地建物など)の贈与などについては、生計の資本としての贈与であるとして、特別受益に該当するとされていますが、前述同様、贈与額・被相続人の資産(遺産)額・他の共同相続人との均衡(特別性、唯一性)などの諸事情を考慮して判断されています。

2-2.特別受益の範囲~誰に対する?~

原則として、共同相続人に対する贈与に限られます。ですから、共同相続人外への贈与や遺贈に対しては、特別受益による持戻しを主張するということはできません。

なお、その原則を逆手に取り、被相続人の配偶者や子などの共同相続人外の人物に、贈与や遺贈をするということが往々にして行われています。

この点につきましては、名目上は親族に対する贈与であったとしても、贈与の経緯や内容、それにより間接的に共同相続人が利益を得るかどうかなどの諸事情を考慮した上で、共同相続人の特別受益と認められる可能性があります。

なお、代襲相続が発生した場合に、被代襲者や代襲者に対する贈与が特別受益にあたるかどうかという点についても一定の議論があります。

※代襲相続の基本的な説明については、下記リンク先をご覧ください。

→「代襲相続」のページへ

2-2-1.被代襲者に対する贈与

特別受益となるもののうち、被代襲者に対する贈与については、原則持戻しの対象となります。ただし、被代襲者の特別受益が、代襲者にとって何らの利益も無いという場合には、持戻しが否定される場合もありますので、一概に判断するのは難しいと言えます。

2-2-2.代襲者に対する贈与

代襲者に対する贈与は、代襲原因(被代襲者の死亡・欠格・廃除)の発生時期により判断が分かれます。

・代襲原因発生前の代襲者に対する贈与

代襲原因、つまり、代襲者が代襲相続人となるきっかけが起こる前に、代襲者に対し贈与があった場合には、それは相続人に対する贈与(特別受益)とはみなされません。

・代襲原因発生後の贈与

一方で、代襲原因の発生後に代襲者に対し贈与があった場合には、すでに代襲相続人は”推定相続人”(今相続が起こった場合に相続権をもつ人)の立場にあるため、相続人に対する贈与(特別受益)とみなされます。

2-2-3.共同相続人外への贈与や遺贈は持戻しを主張できないが…

2の冒頭において、「原則として特別受益の持戻しは共同相続人に対する贈与や遺贈に限る」と言いました。では、相続人外への贈与や遺贈に対しては、相続人は何らの権利も主張できないのかというとそうではありません。そのような場合には、遺留分の請求が可能になります。

詳しくは、下記リンク先をご覧下さい。

→「遺留分・遺留分侵害額請求について」のページへ

2-3.特別受益の範囲~いつまで?~

相続財産へ持ち戻すにあたり、いつまでの特別受益を持ち戻すことが可能なのでしょうか。

この点については、制限はありません。そのため、共同相続人が被相続人から受けた全ての特別受益が持戻しの対象となります。ただし、遺留分額計算における、基礎遺産額に含めることができる特別受益は、被相続人の死亡前10年以内までとなっていますのでご注意ください。

2-4. 「相続させる」旨の遺言と特別受益の関連性

少し難しい話となりますが、遺言の中に、「『相続させる』旨の遺言」と呼ばれるものがあります。例えば、「相続人Aに不動産aを相続させる」とか、「相続人Bに預金財産の1/2を相続させる」という内容のものです。これは、「遺贈する」という文言とは一定程度区別されており、遺産の分割方法を指定しているものと解され、特に税法上は遺贈にはあたらないとされています。民法第903条第1項にて、特別受益の条件として「遺贈のあった財産」と規定されている訳ですが、「相続させる」旨の遺言により取得した遺産が、特別受益にあたるのかどうかがしばしば問題となります。

この点については、山口家裁萩支部平成6年3月28日審判や広島高裁岡山支部平成17年4月11日決定などにおいて、「相続させる」旨の遺言により取得した遺産についても民法第903条を類推適用することにより持戻しの対象となるとしており、持戻しを肯定しています。

しかしながら、これら判例により、一律「相続させる」旨の遺言により取得した遺産が持戻しの対象となるかというと決してそうではなく、事件ごとの背景を鑑みて慎重に判断がされるべきではないかと思います。

3.持戻し免除の意思表示

特別受益の持戻しという制度は、共同相続人による遺産の公平な分配を図るためのものではありますが、一方で、場合によっては一部の相続人の生活を脅かす制度にもなってしまいます。

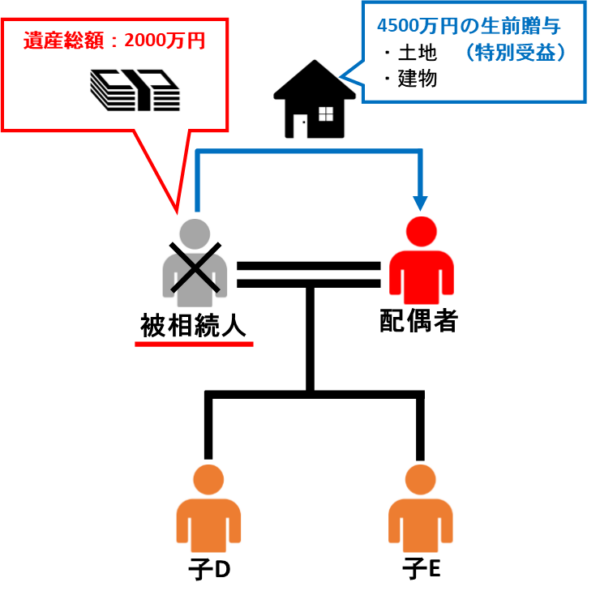

もうひとつ、例を挙げてみましょう。

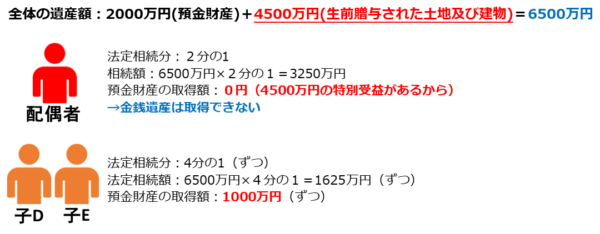

相続人は、配偶者と子2人(DとE)。以前より、配偶者と子らの間の仲が良くないことを案じていた被相続人は、同居していた際の建物及び土地を、事前に配偶者の名義にし、贈与をしていました。その上で、預金財産2000万円を、法定相続分に従い分けるように言っていました。しかし、子D・Eは、配偶者が土地と建物を譲り受けたことを特別受益だと主張し、特別受益の持戻しを要求しました。

特別受益の持戻し制度に基づけば、配偶者が生前贈与された土地と建物は特別受益となり、遺産の総額に持ち戻さなければなりません。そうなってしまうと、配偶者は、預金財産を受け取ることはできません。土地と建物の贈与を受けたと言っても自らの住居であり、手放すことはできない上預金はもらえないため、配偶者自身の貯蓄が無い場合には、その後の生活が非常に不安定となってしまいます。

では、このようなケースにおいて、配偶者を保護する手立てはないのでしょうか。

そこで非常に重要となるのが、「特別受益の持戻し免除の意思表示」です。 特別受益の持戻し免除の意思表示については、民法第903条第3項に規定されています。

民法第903条

3.被相続人が前2項の規定と異なった意思を表示したときは、その意思に従う。

(民法第903条第3項条文より)

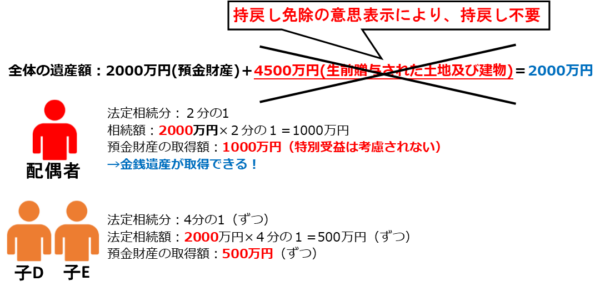

つまり、被相続人が生前に贈与を行ったり、遺言に基づいて遺贈をしたりした場合に、その贈与物や遺贈物を持戻しの対象としないという意思表示をすれば、持戻しはされないということになります。

上記の例について言えば、被相続人が配偶者に対し生前に贈与した住宅について、遺言などで「持戻しの対象としない」という意思表示をしておけば、子D・Eは持戻しを主張できません。これにより、配偶者は住宅を自らの財産としつつ、預金財産も法定相続分通りに取得できるということになります。

①持戻し免除の意思表示が無い場合

②持戻し免除の意思表示があった場合

3-1.意思表示の方法

実は、特別受益の持戻し免除の意思表示の方法については法律上の定めがありません。なお、この点について、被相続人からの明示的な意思表示がないといけないのかという点が問題となります。遺言等に免除の意思表示があれば話は早いですが、被相続人が相続の知識に長けていない場合、そういった意思表示がなされる可能性は低いと言えますし、また、口頭で免除の意思表示をしたという場合でも、被相続人の死後にそれを証明するのは極めて困難でしょう。

この点につき、裁判例は、事案ごとの諸事情を総合的に考慮し、合理的理由がある場合には、黙示的な特別受益の持戻し免除の意思表示があるとしています。

「黙示的意思表示あることを認定するためには、一般的に、これを是とするに足るだけの積極的な事情、すなわち、当該贈与相当額の利益を他の相続人より多く取得させるだけの合理的な事情があることが必要というべきである。」

(東京家裁平成12年3月8日審判)

ちなみに、上記の審判においては、結局黙示の意思表示は認められませんでしたが、黙示の意思表示が認められるケースは一定数存在しています。しかし、大きなトラブルとなることを避ける意味でも、持戻し免除の意思については遺言等に明示しておくことが望ましいでしょう。

3-2.持戻し免除の意思表示の”推定”

2019年7月1日より施行された改正相続法には、特定の条件をもとに、持戻し免除の意思表示の推定が規定されています。

民法第903条

4 婚姻期間が20年以上の夫婦の一方である被相続人が、他の一方に対し、その居住の用に供する建物又はその敷地について遺贈又は贈与をしたときは、当該被相続人は、その遺贈又は贈与について第1項の規定を適用しない旨の意思を表示したものと推定する。

(民法第903条第4項条文より)

条件としては、

1.婚姻期間が20年以上の夫婦の片方である被相続人が、

2.そのもう一方の相続人(配偶者)に対して、

3.住んでいる建物又はその敷地を遺贈又は贈与した

場合に、被相続人は、当該特別受益の持戻し免除の意思表示をしたと推定するよう取り扱われることになりました。

この法改正の趣旨としては、残された配偶者の保護を強化する点にあります。

長年寄り添い生活してきた夫婦において、一方が他方のために住んでいる不動産を贈与又は遺贈するというのは、残された配偶者のその後の生活を保障しようとする意味合いが強いと言えます。このような事情においては、被相続人は相続財産への持戻しは意図していないと考えられる訳です。

もし、共同相続人の中で、持戻しの免除に納得できない相続人がいる場合には、逆に、被相続人が「持戻しの免除を望んでいない」ということを立証する必要があります。

4.法改正による影響

2023年4月1日より改正相続法が施行され、「実質的に」遺産分割協議に期間制限が設けられることとなります。その内容とは、遺産分割協議において、特別受益や寄与分を主張できる期間が、相続開始より10年以内となるというものです。

この法改正が行われた背景には、特別受益や寄与分の主張による遺産分割協議の長期化、そしてその間に新たな相続が発生し、問題がどんどん複雑化し、さらに長期化を助長するという問題があります。そこで、長期化を招く原因となり得る特別受益や寄与分については、相続開始から10年を経過すると主張できなくなるという制限が設けられることとなります。

ところで、この法改正は、当人間全員の合意がある場合にまで制限を課すものではありません。ですから、仮に相続開始から10年を経過したとしても、当人らが法定相続に拠らない遺産分割や、特別受益の持戻しなどを望むのであれば、遺産分割協議が可能です。この法改正により具体的に変わるのは、遺産分割について争いがある場合に、裁判所への調停の申立や審判時において特別受益や寄与分の主張ができなくなるということです。

5.まとめ

一般に、大きなものから些細なものまで、特別受益はかなりの頻度で発生しています。しかしながら、文中にもあるように「遺産の前渡しと言えるかどうか」をはじめとした種々の基準に則り、特別受益にあたるかそうでないかについては正確な判断が求められますし、特別受益にあたるとしても、持戻し免除の意思はあったのか、その意思が明示か黙示か、はたまた改正法に基づき持戻し免除の意思表示の推定が働くのかというところまで、専門的知識に基づく多くの判断が求められます。 特別受益は、相続問題を大きくそして複雑化する要因のひとつであると言えます。その判断は微妙でかつ専門的知識を必要としますので,是非弁護士にご相談下さい。