単純承認・限定承認・相続放棄

相続の開始により、あなたが相続人になったとします。

あなたには相続権がありますので、被相続人の財産を相続する権利があります。

「財産」というと、自分にとって良い要素があるものが思い浮かぶかもしれませんが、相続財産というのは、決して相続人にとってプラスになるものばかりではありません。なかには、被相続人の借金や保証債務・税金など被相続人が支払うべきもの(マイナス財産)も存在します。

被相続人に借金がたくさんあり、相続によって突然相続人が借金を背負うとなったら、生活は非常に重たいものとなってしまいます。被相続人にどのような財産があるのか、借金や債務があるのかきちんと調査したいと思いませんか。

また、「被相続人の財産は、必ず相続しないといけない!」と思っている方もいるかもしれませんが、そんなことはありません。

相続権とは相続する「権利」であり、相続人には、それと同時に相続しない自由もあります。

それらを踏まえた時、相続人の選択肢としては、「単純承認」、「限定承認」、「相続放棄」の3つが存在します。このページでは、それぞれの選択肢はどのようなものか、どのようなケースにおいて選択すべきなのかなどについて説明したいと思います。

目次

1.単純承認

1ー1.相続人が相続財産を処分した場合

1-2.相続人が、「相続開始から3ヶ月以内」に家庭裁判所に対し、限定承認・相続放棄の申述もしくは熟慮期間伸長の申述をしなかった場合

1-3.相続財産の一部または全部を故意に隠匿・消費等した場合

2.限定承認

2-1.限定承認の手続きの流れ

2-1-1.家庭裁判所への申述

2-1-2.相続財産管理人の選任

2-1-3.官報による公告・請求申出の催告

2-1-4.相続財産の管理・売却(換価手続)

2-1-5.債権者への弁済

2-1-6.残余財産の処理

2-2.限定承認を選択するメリット

2-2-1.予想外のマイナス財産を引き継ぐ必要がない

2-2-2.「先買権」が行使できる

2-3.限定承認のデメリット

2-3-1.相続人全員で行う必要がある

2-3-2.手続きが煩雑である

2-3-3.準確定申告が必要になる場合がある

2-4.限定承認を検討すべきケース

2-4-1.マイナス財産の総額があやふやな場合

2-4-2.被相続人の形見や住宅などの不動産は残したい場合

2-4-3.被相続人の事業を承継したい場合

3.相続放棄

3-1.相続の法的効果

3-1-1.前提知識

3-1-2.「最初から相続人でなかったものとされる」

3-1-3.「代襲相続は発生しない」

3-2.相続放棄の手続きの流れ

3-2-1.家庭裁判所への申述

3-2-2.家庭裁判所から照会書が届く

3-2-3.家庭裁判所から受理書が届く

3-3.相続放棄を検討すべきケース

3-3-1.被相続人のマイナス財産が「明らかに」多い場合

3-3-2.相続の争いに巻き込まれたくない場合

3-3-3.特定の相続人に財産を集中させたい場合

4.相続における選択の注意点

4-1.熟慮期間は3ヶ月間である

4-2.限定承認と相続放棄の申述の撤回は原則できない

4-3.熟慮期間の伸長の申述も検討する

1.単純承認

単純承認とは、被相続人の財産(プラスもマイナスも含めて)を全て無条件で引き継ぐことを指します。

特別な手続きは何も要りませんが、いくつかのパターンにおいて、単純承認した、つまり「被相続人の財産をすべて相続する意思を示した」とみなされる場合があります。

1-1.相続人が相続財産を処分した場合

例えば被相続人の死亡後、被相続人名義の預金口座からお金を引き下ろして使用した場合や、被相続人の債務を被相続人の死亡後も返済した場合など、相続財産に手を付けるということは、相続人が自分の財産として認識しているという意思を表示しているとみなされてしまいます。

1-2.相続人が、「相続開始から3ヶ月以内」に家庭裁判所に対し、限定承認・相続放棄の申述もしくは熟慮期間伸長の申述をしなかった場合

被相続人の相続財産を単純承認することがはばかられる場合には、家庭裁判所に対し何かしらの手続をしなければなりませんが、そういった選択肢を含め、相続財産をどのように相続するかについて、相続の開始から3ヶ月間の熟慮期間が与えられます。

もし、この熟慮期間に家庭裁判所に対し何等の手続も行わなかった場合は、単純承認したとみなされます。

「限定承認」と「相続放棄」は後述しますが、もし熟慮期間中に方針が定まらず、考える時間が欲しい場合には、同様に家庭裁判所に対し「熟慮期間伸長の申述」を行うことができます。

1-3.相続財産の一部または全部を故意に隠匿・消費等した場合

例えば、限定承認や相続放棄の申述をしたにも関わらず、一部のプラス財産を隠して後で消費しようとしたり、実際に消費したりした場合などが当たります。

ほとんどの相続人は、「1-2」によって単純承認をしているのではないかと思います。単純承認をすること自体に特別な手続きは要りませんが、上記のような事由により、単純承認したとみなされてしまう場合がありますので注意しましょう。

2.限定承認

限定承認とは、相続財産の内、プラス財産を用いてマイナス財産を清算し、プラス財産が残れば引き継ぐという方法です。マイナス財産がどの程度あるかが正確にわからない場合に単純承認をしてしまうと、実はマイナス財産の額が大きくて、「借金を背負うことになってしまった」ということになってしまうかもしれません。限定承認の手続きをすれば、プラス財産の限度でのみマイナス財産も負担することになるので、想定以上の負債を抱えるような心配がありません。

2―1.限定承認の手続きの流れ

2-1-1.家庭裁判所への申述

限定承認の手続きを希望する場合、所轄の家庭裁判所に申述を行う必要があります。相続人個人もしくは相続人間独自の決定で実行できるものではありませんのでご注意ください。

また、相続人が複数人(共同相続人)いる場合には、共同相続人全員で申述する必要があります。ですから、もし共同相続人の中に、限定承認の手続きを行うことに反対の相続人がいる場合、残念ながら限定承認の申述はできないことになります。

さらに、限定承認の申述は、相続開始を知ってから3ヶ月以内という期限がありますので、期限には注意しましょう。

2-1-2.相続財産管理人の選任

限定承認の申述が受理されると、相続人の中から「相続財産管理人」が選任されます。その役割は、被相続人の財産の管理及び清算です。

2-1-3.官報による公告・請求申出の催告

まず、限定承認の申述が受理されてから一定期間内に、官報に掲載して以下の点を知らせなければいけません。

・限定承認をしたこと

・債権者と受遺者は、公告期間(最低でも2ヶ月以上の期間)内に債権を請求するべきこと

また、それに併せ、すでに把握できている債権者に対しては、請求を申し出るよう個別に通知をしなければなりません(これを請求申出の催告といいます)。

これらは、相続財産管理人が行う必要があります。

2-1-4.相続財産の管理・売却(換価手続)

官報による公告・請求申出の催告の手続きが完了したら、預金財産は解約して現金化する、不動産などの財産は競売にかける等して現金化する等して、清算していきます。これらの作業を「換価手続」といいます。

2-1-5.債権者への弁済

公告期間終了後、申出のあった債権者等に対して、換価手続によって得た財産を元に弁済していきます。

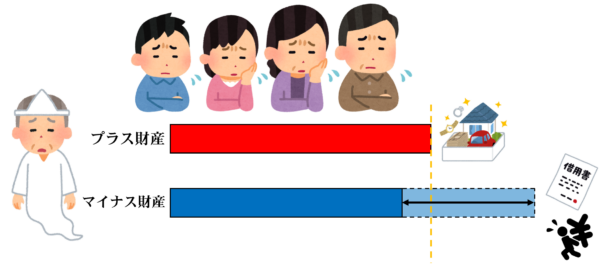

実際には、マイナス財産がプラス財産を上回る場合が多いので、債権者全員に満額を支払えない場合があります。その場合、債権は、種類ごとに優先順位がありますので、その優先順位を確認しながら弁済を図ることとなります。公告期間中に申出がなかった債権者については、優先順位は最下位となります。

2-1-6.残余財産の処理

全ての債権者に対する弁済を終え、もしプラス財産が残った場合(残余財産)、その残余財産を相続人が引き継ぐことができます。相続人が複数いる場合には、残余財産について、相続人間の遺産分割協議を行っていくことになります。

2-2.限定承認を選択するメリット

2-2-1.予想外のマイナス財産を引き継ぐ必要がない

これは、すでに説明をしていますが、限定承認の申述をすることで、プラス財産の範囲内でマイナス財産を相続することになるため、超過したマイナス財産を背負わなくても良くなります。また、場合によっては、相続開始から一定期間経過したのちに被相続人の新たな借金や保証債務などが判明するかもしれません。単純承認をした場合は、それらも当然に相続しなければなりませんが、限定承認をすれば、それらを背負う必要がなります。

2-2-2.「先買権」が行使できる

先買権(さきがいけん)とは、不動産などの相続財産が競売にかけられる際、その財産を優先して買い取る権利です。この権利は、限定承認手続きを行った相続人にのみ認められるものです。例えば、限定承認の手続きをしたうえで、被相続人の住宅は住居として利用したい場合や、被相続人所有の装飾品などを形見として残したい場合などに利用できます。ただし、相続人自身が自らの財産で買い取ることになりますので、ある程度の資力が要求されます。

具体的な流れとしては、

①先買権を行使したい対象の財産について家庭裁判所に対し鑑定人を選定してもらう。

②選定された鑑定人が、対象の財産の鑑定を行う。

③鑑定額が出たら、相続人が鑑定評価額相当額で買い取る。

となります。繰り返しになりますが、これは限定承認手続きを行った相続人にのみ認められる権利で、相続放棄をした場合には一切認められません。

2-3.限定承認のデメリット

2-3-1.相続人全員で行う必要がある

これはすでに説明しましたが、家庭裁判所に対する限定承認の申述は共同相続人全員で行う必要があります。もし共同相続人の中で1人でも反対者がいる場合には、限定承認の申述はできません。

ただし、相続放棄をした場合には、その相続人は最初から相続人ではなかったとみなされますので、この限りではありません。

2-3-2.手続きが煩雑である

限定承認の手続きの流れで確認した通り、限定承認は家庭裁判所に申述すれば終わりということではなく、その後の清算手続きも全て相続人の役割となります。もちろん、申述などの申立作業や清算手続きなどを弁護士等専門家に依頼することは可能ですが、相応の費用が掛かります。

2-3-3.準確定申告が必要になる場合がある

準確定申告とは、亡くなった人の生前の所得税についての確定申告を指します。

実は、相続において限定承認を選択した場合、被相続人の相続財産は、相続開始時に相続人に対して譲渡され、被相続人は相続時の時価額相当の代金を得たとみなされます。これをみなし譲渡所得といいます。

例えば、被相続人がある土地を2000万円で購入しており、その土地の相続時の時価額が3000万円だった場合、限定承認を選択すると、被相続人から相続人に対して、その土地が3000万円で売却されたとみなされます。この場合、差額の1000万円については被相続人の譲渡所得となり、被相続人に譲渡所得税が課されることとなります。こういったことから、被相続人の財産について含み益がある場合には、譲渡所得税がかかることになりますので、注意が必要です。譲渡所得に基づく準確定申告については、いくつかの注意点があります。

①準確定申告には申告期限がある

準確定申告の申告期限は、相続開始を知った時から4ヶ月以内と決まっています。期限を過ぎてしまうと、延滞税や加算税などのペナルティが課されてしまいます。

②納税額は、被相続人のマイナス財産となる

この場合の譲渡所得とは、被相続人の所得ですので、納税義務者は被相続人となります。この場合、被相続人が納めるべき譲渡所得税はマイナス財産となりますので、借金などの債務と同様に清算されます。ですから、譲渡所得税が課税されたとしても、相続人の懐が痛むわけではありません。

なお、被相続人の納税債務は、マイナス財産の中でトップの優先順位を有するので、他の債権より優先的に清算されます。

③延滞税・加算税が上乗せされた場合に、債権者から損害賠償請求を提起される可能性がある

限定承認を選択することにより発生する譲渡所得及びそれに加算される譲渡所得税は、先述の通り被相続人のマイナス財産に含まれます。そして、納税債務については、他の債権に優先して弁済されなければなりませんので、納税額が大きければ大きいほど、劣後する債権等の取り分は減ってしまうことになります。

もしこの準確定申告の申告期限を過ぎてしまい、延滞税・加算税が上乗せされてしまうと、劣後する債権等の取り分はさらに減ってしまうこととなり、その分は債権者等の損害となってしまいます。もし、申告期限を過ぎたことについて正当な理由がない場合には、債権者等から損害賠償請求を提起されてしまうかもしれません。

2-4.限定承認を検討すべきケース

以上の説明をもとにすると、限定承認を選択することにはもちろんメリットがありますが、デメリットの大きさから、実際にはあまり利用されていないのが実情です。それでも、状況に応じ、限定承認を選択した方がいい場合もあります。

2-4-1.マイナス財産の総額があやふやな場合

被相続人の借金など、マイナス財産の額がどうしても正確にわからない場合です。被相続人が事業などを営んでいて、把握外の借金が存在した場合には、単純承認してしまった後に思わぬ債務が判明し、多額の借金を背負う羽目になってしまう可能性もあります。この場合にもし限定承認を選択すれば、プラス財産の額を超過したマイナス財産については負わなくていいので安心です。

2-4-2.被相続人の形見や住宅などの不動産は残したい場合

先述の通り、限定承認をすると、被相続人の不動産などに対する先買権を行使できます。もし相続放棄を選択した場合には、被相続人の一切の財産の相続を放棄することになりますし、想像放棄した場合に先買権は認められていません。「被相続人の形見や不動産などは手元に残しておきたい、でもマイナス財産が多くて単純承認はできない」という場合には限定承認を選択する余地があります。

2-4-3.被相続人の事業を承継したい場合

これについても先買権が関係しますが、被相続人が事業を営んでいて、その事業資産(土地建物、資材等)は手に入れたいと考える場合です。被相続人の事業を引き継いで再建したいが、事業に関わる債務が多額である場合に、同様に先買権を行使することで、超過したマイナス財産は引き継ぐことなく、事業資産を手に入れることが可能となります。ただし、相続人自身が事業資産を優先的に買い取れるだけですので、一定の資力が必要です。

3.相続放棄

相続放棄とは、被相続人の財産(プラスもマイナスも含めて)の全ての引継ぎを放棄することです。被相続人の財産の内、明らかにマイナス財産が多いような場合には相続放棄が有効ですが、一定の手続が必要であり、また、制度上の仕組みとして注意しなければならない点があります。

3-1.相続の法的効果

3-1-1.前提知識

前提として、誰が相続する権利(相続権)を持つのかどうかは、民法で定められている法定相続順位が関係しています。

第1順位相続人 子ども

第2順位相続人 直系尊属(父母など)

第3順位相続人 兄弟姉妹

※続柄は、全て被相続人から見た場合のものです。

第2順位相続人と第3順位相続人は、上位の相続人がいない場合に初めて相続権を得ることができます。

法定相続の仕組みや、法定相続分について詳しく知りたい方は、下記リンク先をご覧ください。

3-1-2.「最初から相続人でなかったものとされる」

相続放棄をすると、当該相続人は、最初から相続人でなかったとみなされます。

ひとつ例を用意しましょう。

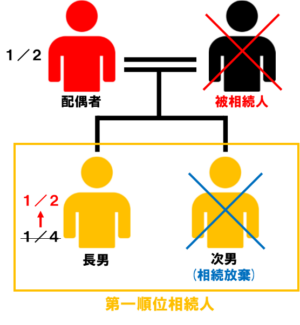

相続人が、被相続人の妻、そして長男・次男(第一順位相続人)だとします。 もし、全員が相続人のままだとすると、相続分は、

・妻…2分の1

・長男…4分の1

・次男…4分の1

となります。

①次男が相続放棄した場合

次男は初めからいなかったものとして扱われますので、相続人は妻・長男の2名となります。この場合の相続分は、

・妻…2分の1

・長男…2分の1

となります。

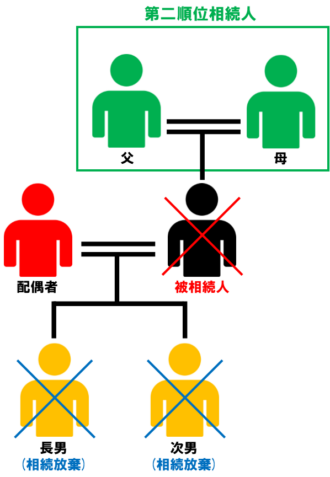

②長男も相続放棄した場合

①に加えて長男も相続放棄をすると、長男もいなかったものとして扱われます。

こうなると、第一順位の相続人は誰もいなかったという取り扱いになりますので、第二順位相続人である被相続人の直系尊属が存命であれば、その人たちに相続権が移ります。

3-1-3.「代襲相続は発生しない」

代襲相続とは、例えば、被相続人に子どもがいたが、その子どもが既に死亡している場合に、子どもの子ども(つまり被相続人の孫)が相続権を持つことになる制度です。 相続放棄をした場合については、代襲相続は発生しません。

代襲相続について詳しく知りたい場合は、下記リンク先をご覧ください。

3-2.相続放棄の手続きの流れ

3-2-1.家庭裁判所への申述

相続放棄も、限定承認と同様、所轄の家庭裁判所に申述しなければなりません。なお、限定承認と違う点は、相続放棄は各相続人それぞれが選択できる余地があるということです。

申述期限については、限定承認と同様、相続開始を知った日から3ヶ月以内となっていますので、ご注意ください。

3-2-2.家庭裁判所から照会書が届く

家庭裁判所に相続放棄の申述を行うと、相続放棄を申述した相続人毎に照会書が届きます。相続放棄が本当に当該相続人自身の意思によるものかを確認するために、家庭裁判所が受理する前に行う手続となっています。相続放棄の申述手続きを代理人が請け負っている場合でも、この照会書は相続人本人のもとに届くようになっています。

3-2-3.家庭裁判所から受理書が届く

前述の照会書を家庭裁判所に返送し、家庭裁判所による相続人の意思確認手続が完了すると、家庭裁判所から受理書が届きます。受理書の到達を以って、相続放棄の申述は完了となります。

3-3.相続放棄を検討すべきケース

限定承認と相続放棄は、家庭裁判所に申述しなければ実現できないという点では同じですし、被相続人の債務を背負うリスクが無くなるというメリットも共通しています。ですが、両者は、相続人への負担が明らかに異なります。また、プラス財産とマイナス財産とを比較する以外にも、相続放棄を検討するとよいケースもありますので、それらを説明したいと思います。

3-3-1.被相続人のマイナス財産が「明らかに」多い場合

被相続人のプラス財産が、マイナス財産を上回る余地が確実にない場合には、相続放棄を選択した方が賢明といえるでしょう。しかし、既出の通り、限定承認を選択すると、プラス財産を先買権の行使によって取得できる可能性がありますので、その点は検討の余地があるといえます。

3-3-2.相続の争いに巻き込まれたくない場合

相続の様々な状況によっては、相続人の間で大きなトラブルや争いが生まれることも珍しくありません。また、相続人である場合には、他の相続人と一緒に遺産分割協議に参加し、話し合いをしなければなりません。もし相続財産にこだわりがなく、トラブルに当事者として関わりたくないという思いがある場合には、相続放棄をしてしまうことで解放されます。

3-3-3.特定の相続人に財産を集中させたい場合

複数の相続人がいる場合に、特定の相続人に財産を引き継がせたいと考えた時、特定の相続人以外の相続人が相続放棄をすれば、その目的が達成できる場合があります。ただし、「3-1-2」で説明している通り、相続放棄の状況によっては、次順位の相続人が相続権を持つ場合がありますので、次順位の相続人がいるかどうかを併せて確認すべきでしょう。

4.相続における選択の注意点

以上、相続における3つの選択肢について説明をしました。

改めて、それぞれの特徴を振り返ると、

①単純承認…プラス財産もマイナス財産も全て相続する

②限定承認…プラス財産がある範囲内でマイナス財産も相続する

③相続放棄…プラス財産もマイナス財産も全て相続しない

となります。被相続人の財産状況や、その他様々な事情を考慮し、どれを選択するかをよく考えなければいけませんが、いくつか注意すべき点があります。

4-1.熟慮期間は3ヶ月間である

この注意点については、それぞれの選択肢でも触れています。単純承認こそ、何か特別なアクションを図る必要はありませんが、限定承認・相続放棄を選択した場合は家庭裁判所に3ヶ月以内に申述をしなければなりません。相続開始から3ヶ月を過ぎてしまった場合、単純承認したものと見なされてしまいますので、注意が必要です。

4-2.限定承認と相続放棄の申述の撤回は原則できない

限定承認と相続放棄は、一度申述が受理されてしまうと、原則取消しができません。ですから、双方のメリットやデメリット、注意点や影響について十分理解したうえで選択しなければなりません。正確には、一定の要件に当てはまれば、限定承認や相続放棄の申述の取消しは可能ですが、専門家の力を以てしても困難を極める場合があるので、よく考えて選択すべきでしょう。

4-3.熟慮期間の伸長の申述も検討する

もし3ヶ月以内に結論が出ない場合、同じく家庭裁判所に申述することで、熟慮期間を伸ばすことができます。ただし、伸長の申述を行う場合も、一定の添付書類を揃える必要がありますので、早めの検討をお勧めします。

5.まとめ

以上、「相続には3つの選択肢がある」という説明でした。

単純に全ての遺産を相続するだけということであれば、悩むものも無いかもしれませんが、マイナス財産の存在によっては、限定承認を選択すべきか、それとも相続放棄を選択すべきか、迷いが生じるかもしれません。

相続は、人生の中でそう何度も経験するものではありません。自らの選択が、どのような影響を与え、どのような結果を招くのかなど、リスクや負担もよく考慮して考えなければならないでしょう。

相続に関して不安に思うことがあれば、ぜひ弁護士の相談をご検討ください。